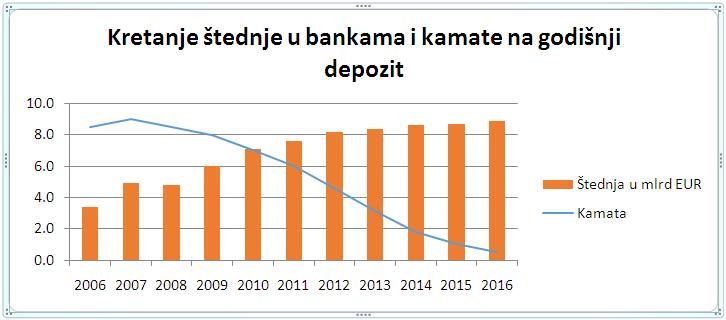

Uprkos višegodišnjem silaznom trendu kamata, domaći građani i dalje glavninu svoje ušteđevine drže u bankarskim depozitima koji se nisu istanjili ni nakon što su se zarade na štednju u čvrstoj valuti primakle nultom podeoku.

Glavni razlozi ove ekonomske nelogičnosti - rast depozita u uslovima nižih kamata, leže u prilično slaboj edukovanosti stanovništva, njegovoj niskoj sklonosti ka riziku i nemanju velikog broja investicionih alternativa na domaćem finansijskom tržištu.

Osnovni razlog pada pasivnih kamatnih stopa (kamata koju banka plaća deponentima) leži u smanjenoj tražnji za depozitima od strane ovih finansijskih institucija. U odnosu na period od pre sedam-osam godina, dva ključna činioca dovela su prosečnog štedišu u prilično nezavidan položaj: obilje novca na svetskom finansijskom tržištu i niska kreditna aktivnost domaćih banaka. Obe ove ekonomske pojave proistekle su iz globalne finansijske krize čiji se obrisi još uvek osećaju na svetskom tržištu, dok domaće prostore teško da je uopšte napuštala.

Niske kamatne stope i masivne monetarne intervencije (prostije rečeno, štampanje para) bili su glavni odgovori ključnih svetskih centralnih banaka na globalnu krizu. Ova višegodišnja politika “jeftinog” novca, prelila se i na domaće tržište, a glavni pojavni oblici su veliki pad prinosa (kamata) državnih obveznica, te lak pristup izvorima finansiranja od strane banaka. I dok su domaće banke s jedne strane mogle lako posegnuti za depozitima, njihov plasman je postao više nego problematično pitanje.

Nereformisana ekonomija suočena sa najvećom krizom od početka tranzicije nudila je veoma malo kvalitetnih zajmoprimaca, dok je gomila akumuliranih loših kredita iz vremena njihove hiperprodukcije bankare dodatno zvala na oprez. I kao što su u vreme kreditne ekspanzije (2005-2008) deponenti uživali u blagodetima takvih uslova na tržištu, sada su kolateralna šteta dijametralno suprotnih okolnosti. Iako je izvesno da se ovakvo stanje neće brzo promeniti, mogu li se deponenti prenuti i pronaći novu destinaciju za svoju ušteđevinu?

Nekoliko okolnosti govori da će veći deo ovih ulagača teško promeniti dosadašnje navike, bez obzira na aktuelne destimulativne nivoe zarade. Prosečan domaći štediša raspolaže sa niskim nivoom ekonomskih i finansijskih znanja, što dodatno naglašava njegovu nisku sklonost riziku koja se u velikoj meri može i opravdati gorkim iskustvima iz ne tako daleke prošlosti. Takođe, širina ovdašnjeg finansijskog tržišta ne nudi pregršt investicionih alternativa kakve postoje u uređenim tržišnim ekonomijama, te u velikoj meri ograničava potencijalne investitore koji prevaziđu problem slabije edukovanosti i niske sklonosti riziku.

Domaće finansijsko tržište je izuzetno bankocentrično (kredit je osnovni finansijski instrument), ali nudi i ostale, istina često nedovoljno razvijene, investicione alternative. Deponentima su na raspolaganju kolektivne šeme ulaganja (investicioni i penzioni fondovi, proizvodi osiguravajućih kompanija) i pojedinači finansijski instrumenti kao što su državne i municipalne obveznice, akcije domaćih kompanija.

Usled slabije ponude i često niskog kvaliteta finansijskih instrumenata, domaći investitori se sve više okreću sada lako dostupnom inostranom tržištu. U svakom slučaju, pre nego što se opredeli za bilo koju vrstu ulaganja, prosečan investitor treba da oceni nivo sopstvenih znanja i spremnosti na rizik pre nego što uopšte pristupi formiranju portfelja finansijskih instrumenata.

Ostavi komentar